医药 科技 地产 汽车 旅游 时尚 文化 大数据

图片来源:视觉中国

图片来源:视觉中国记者 | 刘晓涵

2021年6月30日,上交所受理了杭州索元生物医药股份有限公司(简称:索元生物)的科创板上市申请,中信建投(29.500, -0.63, -2.09%)、长城证券(9.950, -0.57, -5.42%)为联席保荐机构(主承销商),中金公司(54.330, -3.60, -6.21%)为联席主承销商。

索元生物此次拟发行不超过1.29亿股,募资16.34亿元,预计发行后总股本不超过5.17亿股,按此测算每股发行价为12.67亿元。

界面新闻记者查阅招股说明书发现,索元生物2018年至2020年三年无主营业务收入,运营经费单靠外部融资。面对难度大,周期长,资金需求大的在研项目,索元生物能闯关成功吗?

first-in-class难度大

招股书显示,索元生物是一家研究first-in-class(首创新药)的生物医药公司。值得注意的是,创新药类型分为first-in-class(首创)、fast follower(快速跟进)、me better(一样的分子结构)、me too(完全仿制),首创新药系最难的一个环节。

中金公司2020年医药研报中曾指出国内创新药企业值得布局的三个方向:一是从fast-follow向best-in-class甚至first-in-class寻求转变;二是走出国门拓展国际市场;三是布局非拥挤赛道。”

如今,关于本土创新药企的fast follow正在遭遇“内卷化”的报道层出不穷,而向First-in-class推进,似乎已势不可挡。

美国FDA2020年报告显示,在2020年,CDER总计批准了53款创新药,其中有21款属于“first-in-class”疗法,占总数的40%,31款(58%)创新药批准是用于治疗罕见病或孤儿病(定义为影响少于20万美国患者的疾病)。

然而,first-in-class的研发难度并没有想象中简单。拉长线看,据不完全统计,2009年至2018年全球获批的620款新药中,first-in-class药物仅194个,占新药总数的31.3%。

图片来源:公开资料,first-in-class药物占FDA批准药比例

图片来源:公开资料,first-in-class药物占FDA批准药比例依据BIO Industry统计数据,2006至2015年间FDA对新分子实体和生物制品类新药的审评情况中,新分子实体药物从临床Ⅰ期到获批上市的成功率仅为6.2%,生物制品类药物的成功率为11.5%,略高于新分子实体。

无产品收入来源

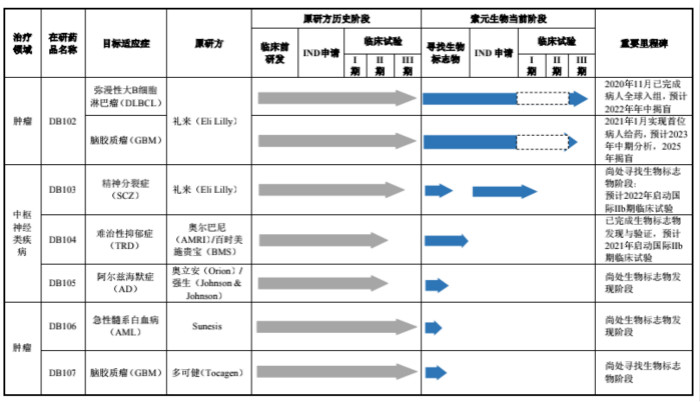

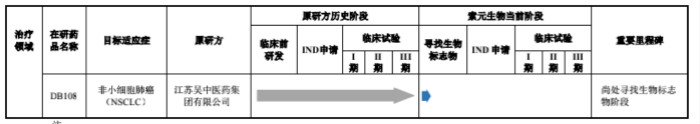

索元生物的主营业务在于,针对未满足临床需求的重大疑难病症,如肿瘤及中枢神经类疾病。收购或引进后期临床试验失败但已证明其安全性且显示对部分患者有效的创新药,并获得该等创新药的全球或全球绝大部分地区权益。

通过索元生物生物标志物发现平台,寻获到经独立验证的可预测药效的生物标志物(指可以标记系统、器官、组织、细胞及亚细胞结构或功能的改变或可能发生的改变的生化指标。),进而重新开展以生物标志物为指导的国际多中心临床试验,最终开发出面向全球市场的创新药。

图片来源:索元生物招股书

图片来源:索元生物招股书 图片来源:索元生物招股书

图片来源:索元生物招股书但目前而言,索元生物还未有主营业务。招股书显示,索元生物共七款药品仍处于在研阶段,包含全球首创新药的研发管线五个,1类新药的研发管线两个。领域涉及肿瘤、中枢神经类疾病,其中进度最快的于2022年年中进行揭盲。

2018年至2020年,索元生物的研发费用分别为8295.82万元、1.11亿元和1.73亿元;截至2020年底,索元生物研发人员共计34名,包含12名博士与8名硕士,占公司员工人数比例约为79.07%。

缺少上市产品的索元生物,2018年至2020年的营业收入分别为0元、10.35万元和10.35万元。其中2019年、2020年的营业收入均依靠商业化开发许可的期权费收入,并无其他收入来源。

依靠外部融资、难与头部抗争

前瞻研究院数据显示,新药研发的平均耗时长约14年,这也意味着,索元生物目前无上市产品、无固定收入、无大客户,是仅依靠外部融资进行研发的企业。

招股书显示,2018年至2020年,索元生物扣非后归母净利润分别为-1.04亿元、-1.34亿元和-2.23亿元。

不难看出,新药研发是一个烧钱的无底洞,从药物发现、临床前研究、临床试验申请(IND申请)、临床研究、新药上市申请(NDA)到上市销售和上市后研究,每一阶段都离不开资金支持,其周期长,投入大,技术难度高。

2020年,索元生物共进行四次增资,2020年3月,其注册资本从4812.50万元增加至6688.74万元;6月,公司注册资本进一步增加至8844.43万元;7月,公司注册资本增加至9961.14万元;12月,索元生物的注册资本最终增加至3.88亿元。

图片来源:索元生物招股书

图片来源:索元生物招股书招股书显示,与索元生物处同行业的公司中,缺少营业收入的索元生物与开拓药业垫底。从产品管线上看,贝达药业(103.650, -3.17, -2.97%)(300558.SZ)拥有I期临床产品数量8个,II期临床产品数量1个,III期临床产品数量0个,有两款产品递交上市申请,两款产品获批上市。

同行业的泽璟制药(66.700, -2.99, -4.29%)(688266.SH)2020年收入2766.09万元,涵盖II期临床产品2个,III期临床产品1个和递交上市申请药物1个。

公开资料显示,据各年美国FDA报告,在不考虑并购,仅统计药物获批时所属公司的前提下,1999年至2018年获批的194个first-in-class分属于129个公司。其中,申请数量大于2个的共有28家公司(占总数20%),其总申请数量为99个,占总数的50.7%,头部效应明显。

随着索元生物后期临床进度的不断深入,多个品牌同时进入临床阶段,倘若外部融资无法及时跟上,或将“竹篮打水一场空”。

值得注意的是,索元生物实控人Wen Luo 通过控制 Denovo Biomarkers、Alphanovo 及厦门迪元直接与间接控制该公司28.0349%股份的表决权,不具有一票否决权。

此外,招股书显示,索元生物此次募集16.34亿元,其中15.75亿元用于创新药物研发项目;5857.29万元用于营销网络建设项目。(文源于界面新闻)

站内编辑:霍刚